用美國公債ETF,安穩避股災

走勢與股票、原油呈負相關,可做資產配置

文:呂郁青

過去買美國公債資金門檻高,買賣也不方便,現在國內市場就有12檔美國政府公債ETF,直接在台股就可以買賣,新台幣計價,而且完全不需要繳交證交稅,利息所得也不用被預扣30%,比到美國購買公債ETF還划算。

美國公債因為是全球評等最高、規模最大的政府公債,安全性高,每當有經濟風暴、恐攻等股市下跌之際,美債往往是資金的最佳避風港。但過去台灣的投資人想買美國公債很不方便,若直接到美國券商開戶購買公債ETF,配息還要被預扣30%稅金,複委託的交易成本又高。現在不用苦惱了,今年元月,元大投信率先推出元大美債20年ETF(00679B),買賣方式跟台股一模一樣,1張只需不到新台幣4萬元,隨後富邦投信與國泰投信也加入,共推出12檔美國債券ETF,加上新興市場債券ETF與高收益債券ETF,共有14檔。

美債有固定配息,長期持有可獲利

美國公債因為安全性高,加上跟股票、原油走勢都是負相關(圖1),因此適合作為資產配置,降低短期波動性,不過元大投信指數暨量化投資事業群資深經理張勝原表示,許多投資人對債券常有2個迷思:第一,股票的長期投資報酬率高於債券,為什麼還要投資債券?這是因為股票波動幅度遠大於債券,投資人理性知道要長期持有,卻往往無法度過短期波動,使長期收益看得到吃不到。

第二,債券與股票是負相關,報酬率不是會降低嗎?其實不然,大家都知道股票是長期走勢向上,而債券因為有固定配息,只要持有到期肯定會獲利,所以長期走勢仍然也是向上。至於負相關是指在短期波動的時候,債券與股票才是呈現負相關,因此只要長期持有,兩者走勢皆是向上。

債券ETF的經理費及保管費一般都不高,以元大美債20年ETF為例,加總共0.67%(基金資產小於新台幣30億元)或0.3%(基金資產大於新台幣30億元),目前僅收0.3%,且採取季配息,投資人可每一季拿到配息。

張勝原建議,投資美國公債ETF有2個策略:一是靜態資產配置,30歲的投資人可配置30%債券、70%股票;50歲的投資人可配置50%債券、50%股票,以此類推。

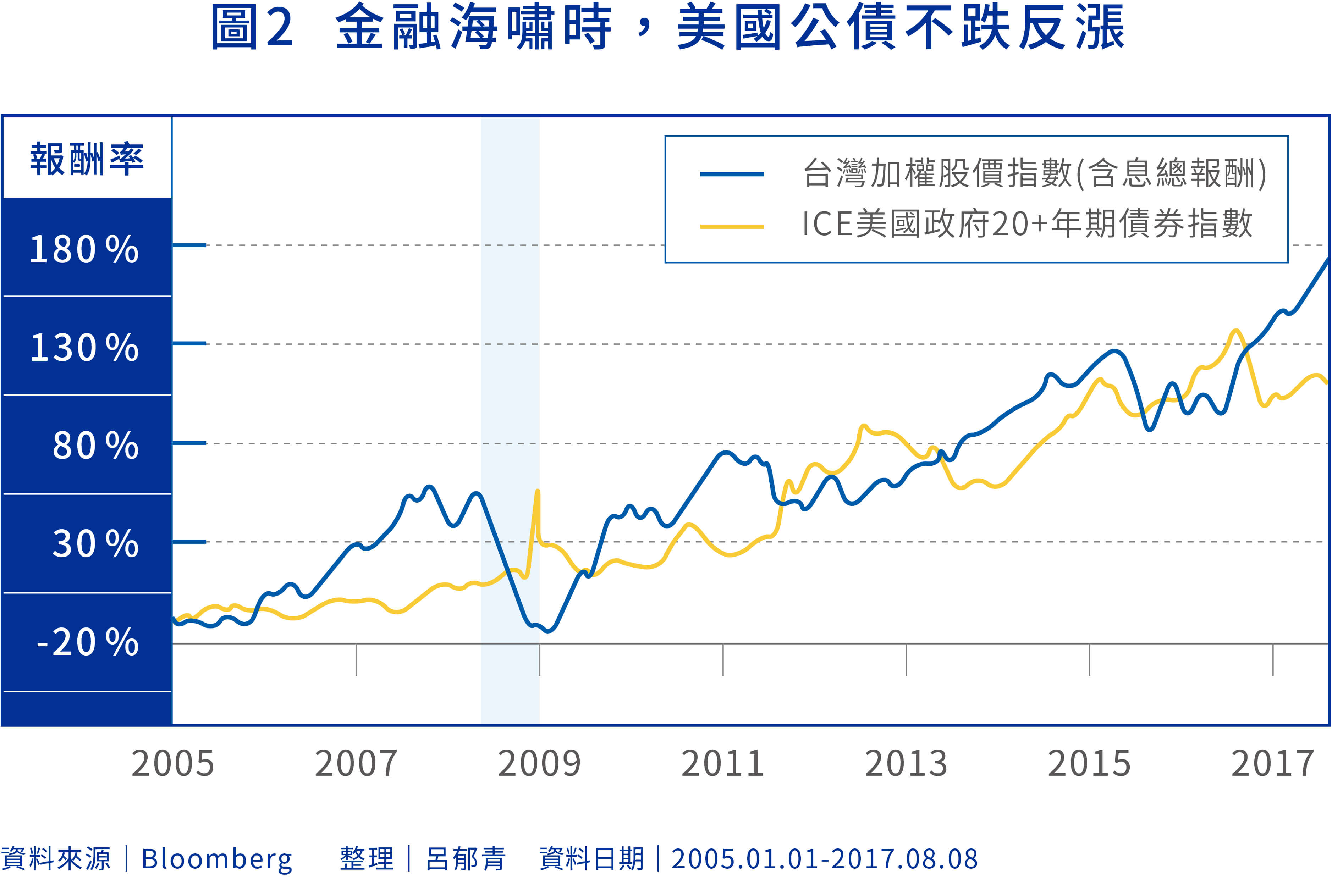

若從2005年以來,投資台股與美國長天期政府公債各持有50%,累積報酬率可達147%,年化報酬率可達8%。假如遇到2008年的金融海嘯,台股大盤幾乎是跌掉6成,若將所有資產重壓在股票,停損很可能會砍在低點,但若有50%資金配置在美國政府公債,就算遇到2008年股災時反而會大漲(圖2),減少整體資產波動度。

依多空動態調整配置,賺取利息與資本利得

靜態資產配置的好處是只需一次買進,不需調整,仍可獲得不錯的報酬率,若是較積極的投資人,也可採取動態資產配置。

由於股市與美國公債在風險性事件發生時,兩者就會呈現明顯負相關,積極投資人可以在全球風平浪靜、股市多頭時,將所有資金放在股市,在股市大跌時才將資金轉向美債ETF避風頭,此時美國公債將會上漲,又可再賺一筆。

張勝原表示過去台股投資人遇到台股市場波動加大,可能會選擇賣股求現,將資金放在銀行,但銀行利率低,資金運用效率也低。

但現在國內有多檔債券ETF掛牌,買賣方便,是投資人的新選擇,當股災來時,賣掉股票的資金,可轉進美國長天期公債,殖利率約有2.67%,比定存還高2倍多(2017年8月底),而且此時美國公債往往會大漲,既可賺到利息又可賺到資本利得。

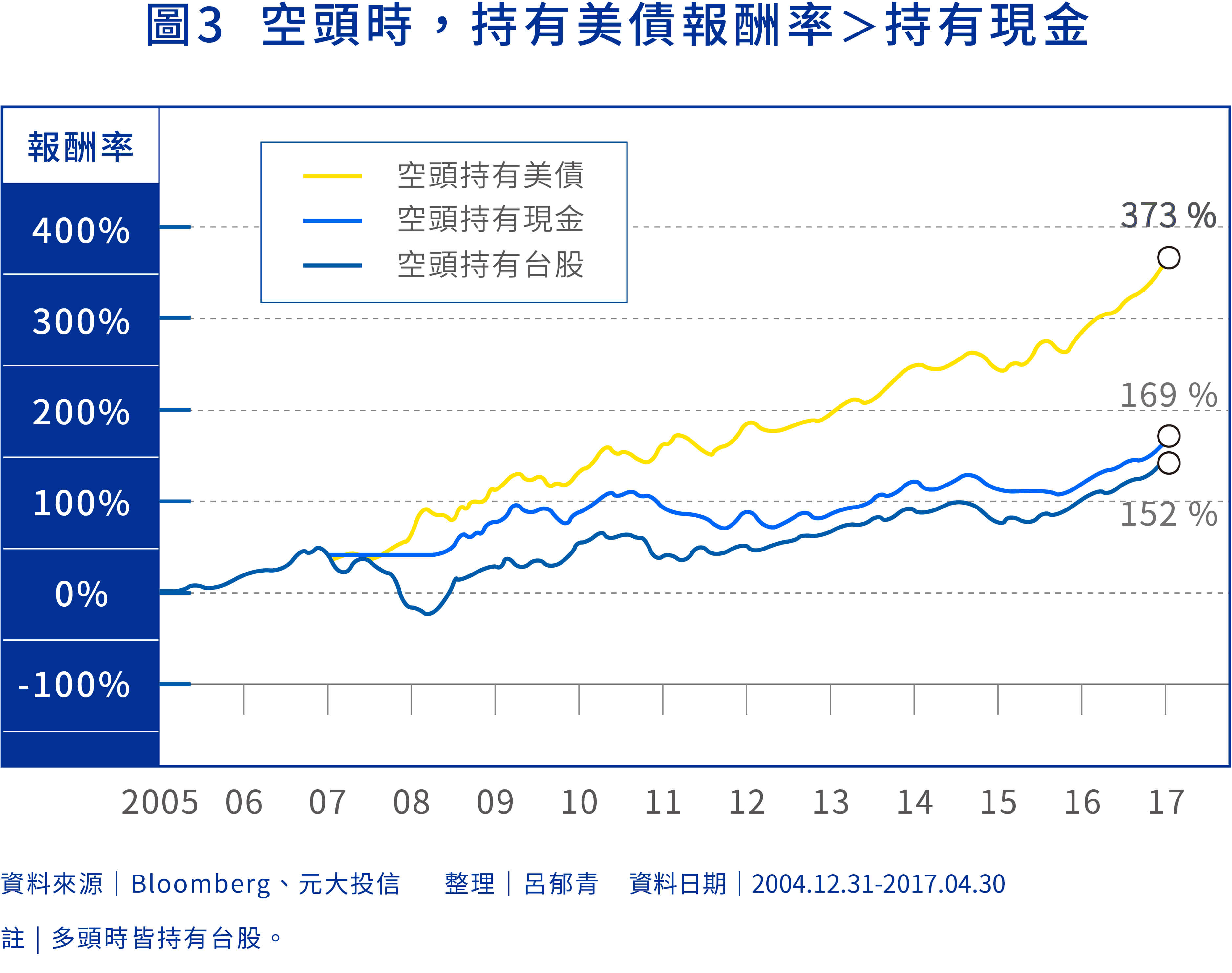

張勝原表示,利用年線作為台股多空的分野,當台股加權指數在年線以上就視為多頭,可持有股票;當台股加權指數在年線以下,則視為空頭,改持有美債或是現金。試算從2005年初至2017年4月,空頭時改持有美債的報酬率為373%,比持有現金的報酬率169%高出一倍多,但若一直持有股票,報酬率則為最低的152%(圖3)。