3種債券配置法,打造退休現金流

依目標收益率調整投資占比

文:呂郁青

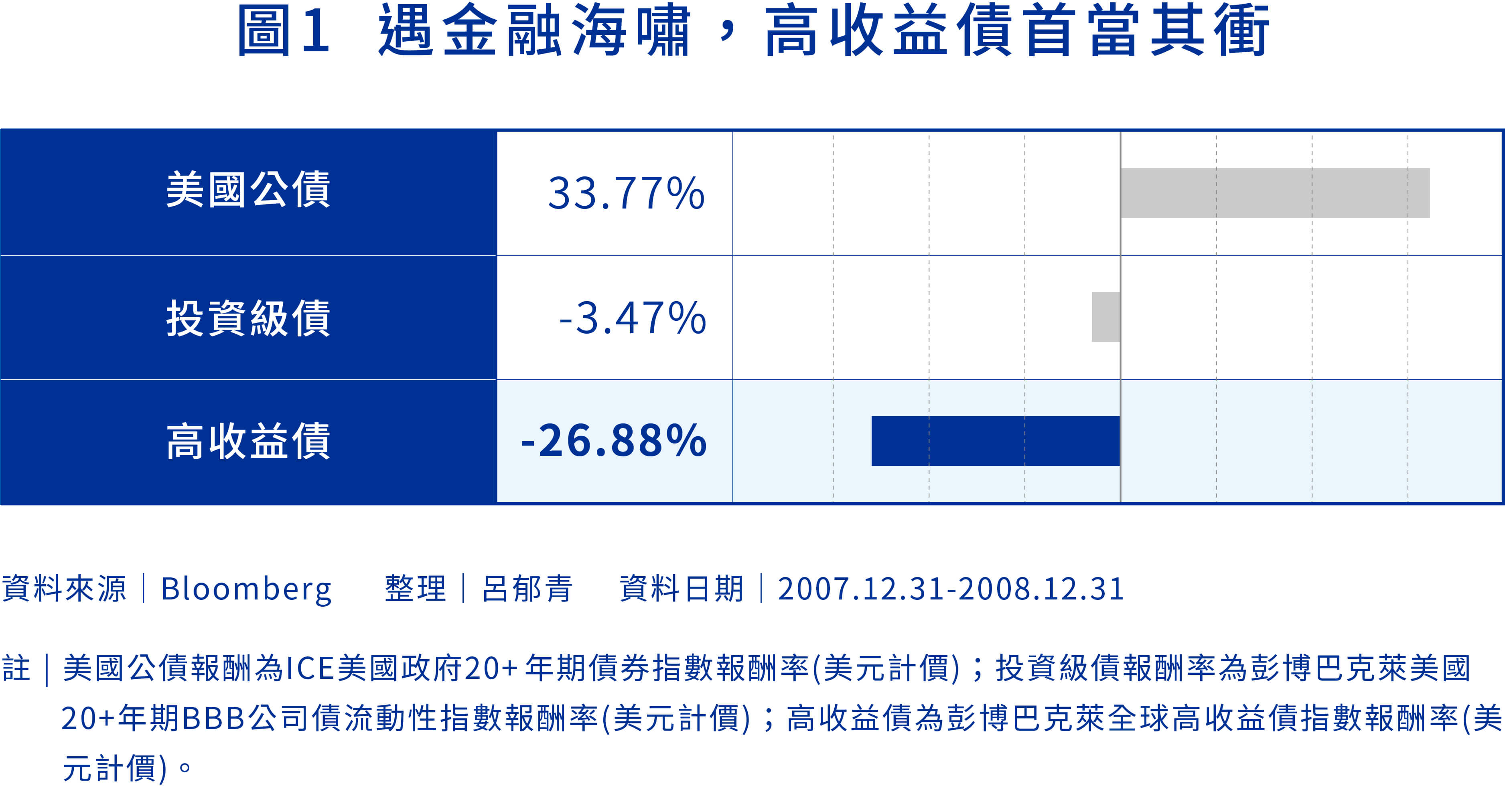

債券也需要資產配置!不少退休族把退休金一股腦地放到高收益債券,想打造退休後的現金流,以為可穩穩領息,卻忽略高收益債的高度波動,其實高收益債與股票漲跌往往同方向,遇到股災大跌的幅度跟股票差不了多少。根據投信投顧公會統計,國人迄8月底止投資境外高收益債券基金總額達9,949億元,境內高收益債券基金達1,875億元,合計高達1兆1,824億元。若遇到2008年股災再來一次,以當時巴克萊全球高收益債券指數來看,2007年12月31日到2008年12月31日之間,淨值跌掉了26.88%(圖1),投資人資產要縮水3,178億元,遇到這樣的情況,大家能處之泰然嗎?

國人偏愛投資高收益債,恐忽視其高波動風險

高收益債是國人的最愛,境外高收益債規模占整體境外投資債券基金1兆6,981億元的58.59%,元大投信執行副總黃昭棠說,這比重嚴重失衡,全球債券ETF市場中高收益債只占9%,反而是投資等級公司債占了27%、公債占了16%。

可見得許多台灣投資人對高收益債過於「偏愛」,黃昭棠分析,很可能是許多人聽到「債券」這兩個字,就誤以為是波動較小的投資商品,適合拿來做退休規畫,但其實債券有很多種類,報酬率與波動度各不同。他解釋,債券有兩大風險,第1個是利率風險,第2個是信用風險,債券依照這兩大風險可粗分為3大類別:1.政府公債、2.投資等級公司債、3.信用類債券,也就是高收益債券與新興市場債券。

政府公債(Government Bond):指政府財政部門或其他代理機構為籌集資金,以政府名義發行的債券,主要包括國庫券和公債兩大類。

投資等級公司債(Corporate Bond):指由投資等級的公司所發行的債券,債券信用評等愈高,殖利率愈低,但相對愈安全。

信用類債券:指價格漲跌跟信用評等關聯性較大的債券類別,通常含高收益債券與新興市場債券,這兩種債券的信用評等相對較低,所以殖利率通常較高。高收益債券是指信用評等低的公司所發行的債券,而新興市場債則是由非成熟國家、信用評等相對較低的國家所發行的債券。

當利率上升時,代表景氣不錯,高收益債與新興市場債會受惠景氣上升而上漲,當景氣下滑時,企業可能開始出現違約,即信用風險,此時對高收益債與新興市場債較不利,而這時候利率可能開始下降,公債反而會上漲。黃昭棠形容,債券市場的3種債券就像蹺蹺板,景氣不好時,公債價格會好;而景氣好的時候,信用類債券價格會上漲;至於投資等級公司債就如同在蹺蹺板的中心點,受景氣波動影響較小。

設定目標收益率愈高,高收益債占比須愈大

高收益債平均殖利率雖然最高,但波動度也大,而美國公債雖然殖利率較低,但波動度小。元大投信指數暨量化投資事業群資深經理張勝原建議,退休族可將資金分別配置在美國公債、投資等級公司債與高收益債(包括新興市場債),退休後的資金會更加穩健。

若資金較大,每年只需要收到3%現金流來花用的投資人,可以將放在公債的資金比重提高到80%,投資等級公司債則配置15%,而高收益債只配置5%,好處是波動度低,但收益率相對也較低(圖2)。

若希望打造4%現金流的投資人,則可以將資金均分為三,公債、投資等級公司債與高收益債各投資33%,這樣可以達到每年平均報酬率約4%。

若想把現金流提高到5%的投資人,則須將高收益債的比重提高至80%,但仍建議搭配15%的投資等級公司債以及5%的美國公債,將最大損失風險控制在17%之內。

有些人可能會說,高收益債雖波動大,但只要不賣照樣可領息,張勝原說,理論上是沒錯,但當投入的資金若過大,或退休後已沒有其他收入,面臨股災時很難能淡定度過。