長輩說投資很不安全?

「買股票是不是很可怕?」之前一位大學同學問我,我反而好奇為什麼他會這樣認為。

「每次回外婆家,小舅舅跟我說要學會投資,未來才有保障,但另一方面大舅舅卻一直說股票很可怕,會讓我賠光積蓄。」同學隨後說明他遇到的狀況。

他的心中就像是有天使與惡魔,但分辨不出「學會投資股票」是天使還是惡魔。

「那你大舅舅有買過股票嗎?」我問道。

「好像沒有耶」同學說。

其實「無知」才是最危險

原來大舅舅本身是公務人員,個性相對保守,也因為經歷過網路泡沫、金融海嘯等股市重挫的事件,所以對於投資是相當害怕的。但不將資產做任何投資的話,你跟伴侶兩人,一輩子只能存到800萬元。

這篇文章與你分享

1.不學投資,一對夫妻只能存800萬元。

2.學會傻瓜投資法:800萬元變成3,850萬元。

一生收入與支出計算

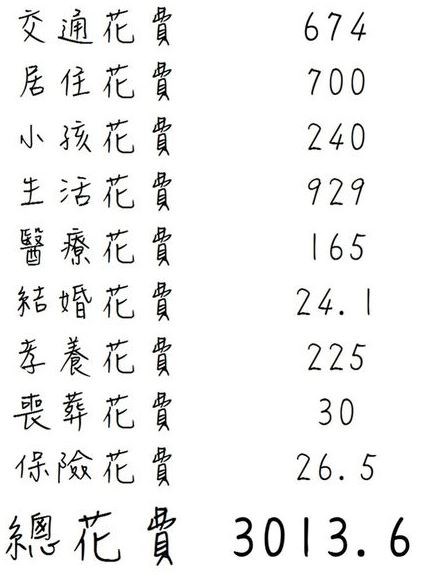

一輩子花費最少要3,000萬元,理財部落客林書廷有詳細計算過:人的一生中要花多少錢(延伸閱讀:真實計算,人一輩子要花多少錢?),這邊我僅闡述最後結果,詳細內容可以點選他的文章進去看。

文章前提,假設我們22歲開始工作,60歲退休,總共工作38年,然後75歲掰掰。其中包括食衣住行育樂養小孩等費用,非常簡約的計算,夫妻兩人竟然一輩子至少要花3,000萬元。

人生費用計算

圖片來源:書廷理財筆記

現在的你可能還年輕,不覺得花費會有那麼多,是因為你還沒有買房買車養小孩的壓力,所以人生支出表上的金額好像跟你無關,等到年紀愈來愈大,金錢的問題便會接踵而來,若以目前的收入,有辦法應付嗎?

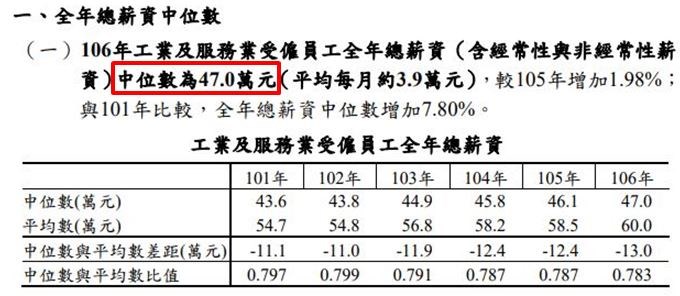

行政院主計處:薪資中位數47萬

現在知道一輩子夫妻倆總花費至少要3,000萬,然後就可以計算要多少收入才足夠支撐。根據行政院主計處統計,106年國人薪資中位數是47萬元,中位數的意思是把所有數據由高低排序找出正中間的數值,所以一開始新鮮人工作,薪水通常會是低於中位數,慢慢工作了10年、20年才會高於中位數。而薪水會緩緩增加,所以我們以50萬元來計算。

106年薪資中位數

圖片來源:行政院主計處

僅靠工作,兩夫妻一輩子只能存800萬

計算一生花費的文字段是假設工作38年,那一輩子的收入是:38年x50萬元x夫妻2人=3,800萬元。收入3,800萬-支出3,000萬=存款800萬。

若是單薪家庭,則1個月必須要有8萬3,000元以上的薪水,雙薪家庭則1人要月收入4萬2,000元以上,且必須要非常節儉、不出國不外食、無意外,加上一輩子不能被裁員減薪,這樣的金錢上才可能度過基本的一生,也難怪現代人不敢生小孩。

加計通貨膨脹,25年後花費變成2倍

最可怕的是,上述還沒有計算通貨膨脹的威脅,小時候一包王子麵6元,現在滷味攤要15元,漲幅150%相當驚人。

根據主計處資料,每年通膨率大約3%,我們將持續性的支出加上通膨計算,交通費674萬元+居住費700萬元+小孩花費240萬元+生活花費929萬元=2,543萬元。2,543萬元經過每年3%的通膨持續25年,花費就超過原先的2倍了。如果只將錢放銀行,購買力會被通膨吃掉,所以一定要學習投資,避免愈活愈辛苦。

學習投資,資產增加3,000萬

投資標的有很多種,股票、期貨、權證等等,但都有一定的風險,因此可以選擇指數型基金0050,0050一次擁有台股50間市值最大的公司,幫我們分散到許多企業了,風險較低而且不用盯盤。

遇到股災,股市長期仍然上升

股市反映經濟,而0050有市值最大50間企業幾乎也能反映整個經濟發展,常在新聞聽到的GDP保2,雖然2%成長幅度很少,不過至少也是增加,而且表現不好的公司會定期被淘汰換上更好的,因此不用擔心買0050變成壁紙。

證交所在2003年開始計算台股加權報酬指數,意思是把除權息蒸發掉的點數加回去,才能真正表達台股長期的走勢。2003年只有4,000多點,到現在2019年已經將近1萬9,000點,期間還遇到金融海嘯、歐債危機等等,股市長期來看依舊是向上成長。

善用0050:將存款800萬翻成3,850萬

現在已經知道台股會長期上漲,0050從2003年開始發行至今,含股息的年化報酬率大約是8.29%。我們保守以7%來估算,將原本不投資的存款800萬元投入0050,從22歲工作到60歲見退休共38年,每年平均可投入800萬元/38年=21萬元,完全不用懂財報也無須盯盤,到了60歲竟能翻成3,850萬元的資產。

60歲翻成3,850萬元的資產

800萬元與3,850萬元,你要哪一個?學習對的投資,你可以更早退休,可以有更好的生活品質。

快速結論》

一輩子省吃儉用至少也要花3,000萬元,不學習投資,會愈活愈辛苦,除了努力工作求加薪之外,記得可以善用股市幫你錢滾錢,選對好的投資標的,800萬元幫你滾成3,800萬元。

本文經授權轉載自夏綠蒂的選股筆記

小檔案_Charlotte夏綠蒂

曾在全球最大的會計師事務所任職3年,喜歡從財報找出蛛絲馬跡,挖掘有價值的股票,建立輕鬆交易的選股邏輯,並善用時間複利的力量累積更多的本金,進而優化自己的生活。

延伸閱讀

▶最新版》勞保、勞退+國保你能領多少?3分鐘試算完成

▶勞退自提退休金,稅率有機會從12%降為5%,存錢又節稅!