美國5月通膨創下40年新高,逼迫聯準會在6月16日利率決策會議一口氣升息3碼,這是1994年以來首見的激烈升息動作。受到超乎市場預期的通膨數字,以及超乎市場預期的升息幅度影響,股市震盪激烈,雖然通膨數據是在10日才公布,但從美國財長的提前預警談話,可知市場上應該更早就有人知道數字不妙,因此這波美股從6月7日起跌,直殺至16日的升息公布,反而才因利空消息出爐而初步止跌,總計從美股這波下殺兇猛,短短幾個交易日,S&P500指數下跌11.8%,以科技股為主的那斯達克指數下跌12.6%。

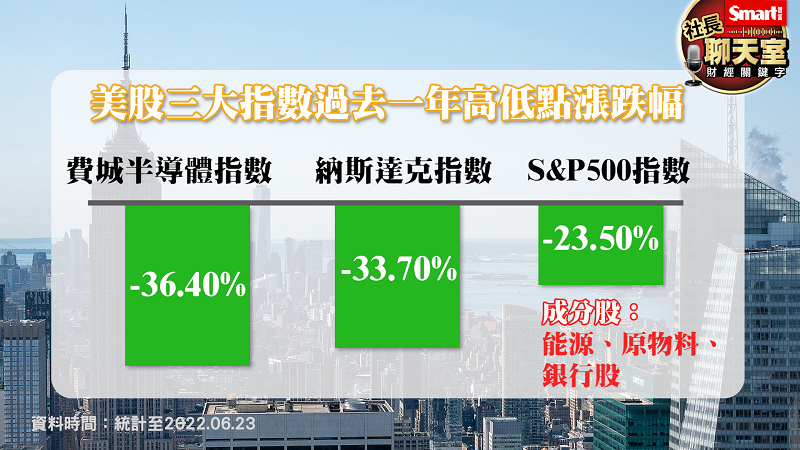

如果以傳統標準,下跌20%算是技術性進入熊市的判斷,那麼S&P 500從歷史高點至6月16日低點,跌幅已達23.5%,那斯達克指數跌幅則更高達33.7%。

Fed遭最新通膨數據打臉!美加速升息

造成熊市的關鍵原因,主要就是通膨失控,逼迫聯準會的利率政策也失去了領先性,反而在後面苦苦追趕,本來聯準會跟市場在5月會議時一度以為,政策應該已經追上控制通膨的腳步,沒想到給最新通膨數據意外打了一巴掌,Fed只好再加速,6月升3碼。

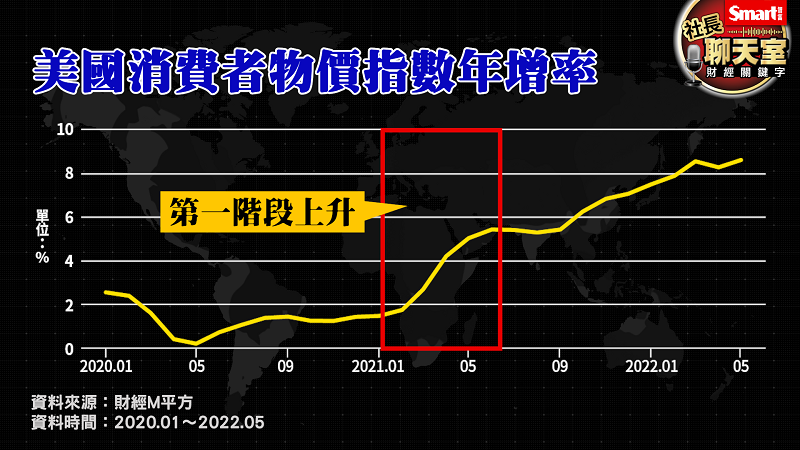

我們現在來看這整個過程怎麼發生的。本來在去年底時,美國通膨已經高竄,我們可以從圖表上來看,去年美國通膨分兩個階段,前期大致跟疫情解封有關,第1階段是從2021年2月,由於疫苗的出現,部分地區開始小幅度解封,消費者物價指數(CPI)從2021年1月的年增率1.4%開始起漲,到夏天時來到年增率5.39%。本來在這個階段,物價上漲並不意外,因為它的前1年同期,是疫情爆發期,物價的基期低,所以增幅大。

到了第2階段,也就是2021年10月開始,通膨又開始猛烈上揚,到年底時,達到年增率7.04%。這時,通膨隱憂已經出現,市場也有呼籲聯準會要正視通膨似乎不尋常竄高的跡象,如果這時,聯準會採取較溫和的手段,開始收緊貨幣政策,並一次1碼的升息,或許可以稍稍壓制通膨氣燄,但聯準會當時一直宣稱通膨只是短期現象,想賭看看通膨很快會降溫了,因此遲遲不肯有動作。不料爆發俄烏戰爭,油價、糧價帶動通膨惡化,直到2022年3月數據出爐(2022年4月公布),通膨已經來到8.54%,聯準會才慌了,並承認錯誤,開始加速升息腳步,但時機已晚了,因為通膨已有進入惡性螺旋的跡象,不下狠手已控制不住。6月升3碼之後,根據路透社調查的預測,7月很可能再升3碼,9月至少也是2碼。原本聯準會在5月的盤算是,6月、7月各升兩碼,9月可能只升1碼。

通膨惡性螺旋!漲了又漲經濟就麻煩了

我們先來解釋一下,這個物價上升的惡性螺旋是怎麼發生的。

物價剛開始起漲是因為一部分的生產原料漲價,但非全面性,這時,有些廠商為了維持競爭力,會選擇暫時吸收成本不漲價,但自己吸收成本有極限,當通膨一直居高不下,時間拖久了,撐不住成本壓力而漲價的廠商就愈來愈多,最後逼迫供應鏈的大部分環節都漲價了,進而帶動工資也跟著上漲,然後全面性的成本上升又促使生產者繼續再漲價,然後整個漲價的傳導流程再來一次,再來一次,直到消費者束手無策,買不起為止。一旦到這個階段,經濟就出現大麻煩了。

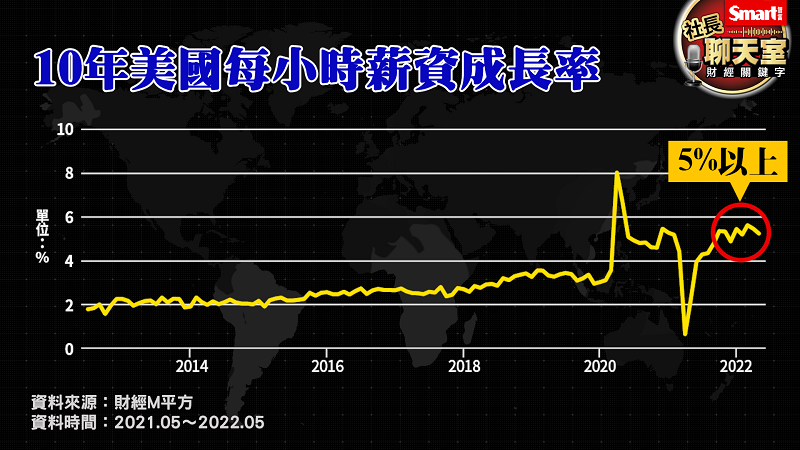

我們可以來看一下美國薪資的增長狀況,過去一年,每小時薪資的年增率是從2.19%,上升到5%以上的水準,我們把圖放大到過去10年,可以看到撇除2020年到2021年初的極端狀況,大部分時間的年增率在2%~4%之間,但即使薪資年增率到達5%以上,相較於目前8%以上的通膨,民眾的購買力仍在縮水,這意味薪資的增長可能持續,直到企業獲利衰退、不願付出更高的工資為止。但若這情形發生,就代表通膨的惡性螺旋,最終引發大規模的企業獲利衰退,投資與聘用減少,進而導致整體經濟衰退。如果市場預期經濟將發生衰退,在股市通常會領先經濟的情況下,就可能進入較慘烈的熊市。

為什麼說是較慘烈的熊市?因為現在的熊市,只能算是大牛市之後的技術性調整熊市,現在的調整,還沒有反應到經濟可能衰退,只反應的利率變動帶來的股市估值調整。

成長股將受衝擊,為什麼利率會影響股市?

我們再來說明一下利率為何會影響股市。當利率上升時,代表定存或債券這類無風險報酬上升,然後一部份較保守的資金,就會棄股轉定存或債券,因為當定存或債券的報酬提高了,保守型的資金就不想冒風險去買股票。

另外,有一部分的願意承擔股票風險的資金,雖然願意繼續持有股票,但他們的想法也有修正,因為他們期望的總報酬率=無風險報酬率+風險溢酬,所以當無風險報酬率上升了,就算風險溢酬不變,總報酬率也應該要上升,想要股票的總報酬率上升,代表本益比要下修,譬如,在低利率時期,投資人可以忍受一檔成長股的本益比是25倍,但當利率上升了,投資人可能就要求本益比必須下降到20倍,甚至15倍才肯買進,而已經持有股票的一部分投資人,預期到本益比有可能會下修,想要避開下跌段而先出脫股票,等到之後本益比修正到新的均衡點再回來接,這樣的狀況,就會造成股市在利率調升的過程中,產生價格向下的修正,直到短期的買賣力道重新回到均衡為止。

以前面的說明可知,成長股在利率大幅變動下,會受到較大的衝擊,所以這波股市下跌,成長性最強的費城半導體指數,跌幅大於那斯達克指數,那斯達克指數跌幅又大於S&P 500指數。而隨著指數修正到一定程度,S&P 500指數會愈來愈抗跌,因為它當中有一些成分股,像是能源類股、原物料類股或銀行股,或多或少,全面性或局部性受惠到高通膨與升息的經濟環境,反而會逆勢上漲,抵消了其他成分股的跌勢。

通膨影響美國利率,利率又影響美股,美股又牽動包括台股在內的全球股市跌勢,所以我們要回到利率上來看,市場對美國利率的預測狀況為何,就能大致推斷這波因利率調整造成的股市變動何時有可能會止跌。

這2件事沒守好,可能惡化成大熊市

以今年年初來說,當時市場預估聯準會今年會升息9碼,年底利率落於2.25%~2.50%。在5月升息2碼後,市場預估今年會升息11碼,年底利率落於2.75%~3.00%。在6月升3碼之後,到6月22日時,市場現在預估今年會升息14碼,年底利率落於3.50%~3.75%。上一波美國在升息階段把利率由低檔拉高到3.5%之上,已經是2005年的事了,那一波,美國最終利率達到5.25%左右,最後在2008年爆發金融海嘯,經濟出現衰退,才開啟降息周期。

今年後續,聯準會只剩7月、9月、11月、12月的4次決策會議,今年到目前則已升6碼。從目前市場預估升14碼來看,7月升息3碼、9月升2碼都是在預期之內,不算是驚喜。所以,除非6月的通膨高得驚人,導致7月要升息超過3碼,或7月、9月兩個月都要升息3碼,否則,以目前的狀況,市場因升息的調整,已大致上反應在指數的回檔了。

投資人雖然可稍鬆一口氣,但還是不能過於大意,要觀察2件事,第1,是7月的通膨是否能維持在目前的水準,當然下降更好。第2,是否有金融機構出現流動性問題,導致連鎖效應。假如2件事都沒發生,至少惡化成大熊市的機率會大大降低。

最後,總結今天的學習:

重點1》通膨恐發生惡性螺旋的效應,必須密切觀察美國強力升息之後是否能讓通膨有緩降趨勢,以及國際能源與農糧價格是否能止漲回跌。至少,不要再創新高。

重點2》美國股市大幅修正之後,已Price in,也就是反應了今年可能升息14碼,包括7月升3碼與9月升2碼的效應。只要實際升息沒有超過這個幅度,對市場來說都不是意外,只要沒有意外,市場的波動將會開始收斂。

重點3》也因為美國今年很大機會將升息到14碼,讓年底利率來到3.50%~3.75%,以目前台灣溫和的升息態勢,美台利差擴大,對於台股短期還是有不利的影響,要觀察外資的賣超何時能減緩,把這個新的利差反應完。

影片連結》https://youtu.be/1gBCZIrHbGA

本文由「峰哥的投資思考筆記」提供

延伸閱讀

▶高通膨下如何變有錢?用折價券、不買名牌...巴菲特10個節儉習慣告訴我們的事

▶「通膨高燒」和「熊市虧損」誰可怕?一個財務顧問的建議:無論哪一個你都該做好「這件事」

▶為壓制通膨巨獸,經濟衰退無可避免?回顧美國近50年的歷史經驗:世界經濟恐將硬著陸

▶大變局年,6大投資重點一次看